Contrariamente a lo que se pensaba, las empresas moribundas no detraen crédito de las compañías sanas y, en cambio, contribuyen a que paguen menos interés.

Se conoce como empresas zombi a las compañías moribundas, que no generan beneficios suficientes para hacer frente a su deuda financiera y se enchufan a la respiración asistida de los bancos. Se sabe que pueden causar graves daños y que, en principio, pueden detraer recursos financieros que podrían ir a compañías viables y con futuro.

Las empresas zombis resurgieron tras estallar la pandemia y presentaban rasgos muy característicos para reconocerlas. Pero ¿cuál es la situación actualmente a este respecto en la Unión Europea? ¿Y qué efecto concreto tienen sobre el crédito, tanto en la concesión de créditos nuevos cómo en el tipo de interés aplicable? A esas dos preguntas responde el Banco Internacional de Pagos de Basilea (BIS) en su recién publicado working parper Fear the Walking Dead? Zombie Firms in the Euro Area and Their Effect on Healthy Firms’ Credit Conditions. Resumimos a continuación algunos de los puntos más destacados de ese trabajo. Adelantamos que la conclusión no es negativa, sino positiva: la existencia de empresas zombi apenas sí ha impactado sobre la concesión de nuevos créditos y ha contribuido a reducir significativamente las tasas de interés para las empresas saludables.

Las empresas zombis resurgieron tras estallar la pandemia y presentaban rasgos muy característicos para reconocerlas. Pero ¿cuál es la situación actualmente a este respecto en la Unión Europea? ¿Y qué efecto concreto tienen sobre el crédito, tanto en la concesión de créditos nuevos cómo en el tipo de interés aplicable? A esas dos preguntas responde el Banco Internacional de Pagos de Basilea (BIS) en su recién publicado working parper Fear the Walking Dead? Zombie Firms in the Euro Area and Their Effect on Healthy Firms’ Credit Conditions. Resumimos a continuación algunos de los puntos más destacados de ese trabajo. Adelantamos que la conclusión no es negativa, sino positiva: la existencia de empresas zombi apenas sí ha impactado sobre la concesión de nuevos créditos y ha contribuido a reducir significativamente las tasas de interés para las empresas saludables.

El BIS utiliza una definición y rasgos concretos para identificar las empresas zombi de la UE: dos años consecutivos de ROA negativo, inversiones netas negativas y capacidad de servicio de la deuda inferior al 5%. A partir de ahí, identifica el número y dimensión (total de activos) de las empresas zombi en diferentes países europeos en el periodo 2005- 2019. Y para analizar el impacto en créditos nuevos y tipos de interés toma datos de 1,16 millones de empresas sanas de la UE y un total de 15.658 compañías zombi.

¿Cómo son los zombis europeos?

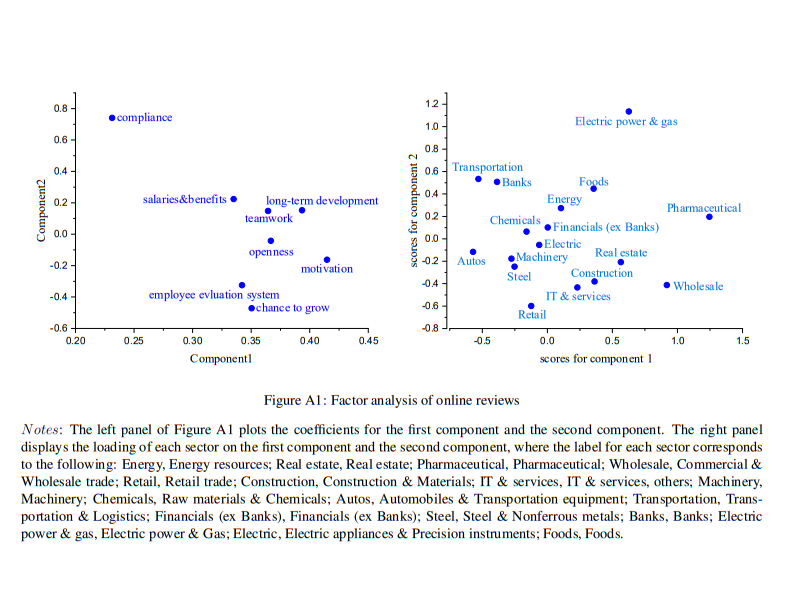

La empresa media sana tiene 25 años, unos 280 empleados y un buen desempeño financiero, un ebitda positivo, con un apalancamiento medio del 28%, un nominal de crédito de 808.000 euros y un tipo de interés medio del 3,45%. Las compañías zombi, en cambio, son algo más viejas (27 años), más pequeñas (129 empleados), menos rentables (ebitda negativo), están más apalancadas (47%) y tienen menor calidad crediticia que las empresas sanas con lo que pagan un interés medio del 3,94% por su deuda, es decir, medio punto más que las empresas sanas. La ratio de impagados de sus préstamos es mayor (15% versus 2% en las empresas sanas) y, lógicamente, tienen una mayor probabilidad de suspender el pago de sus créditos (12% versus 1,7%).

Gráfico 2

Con estas credenciales, la consecuencia no puede ser otra: el tipo de interés que pagan las empresas zombi siempre está por encima del que pagan las empresas sanas. El gráfico muestra cuánto de más han pagado a lo largo del periodo analizado. Pero hay situaciones y casos curiosos que recoge el informe del BIS: a veces, compañías sanas con peor rating pagan tipos más altos que las empresas zombi; los bancos que tienen más créditos a compañías zombis, tienden a aplicar tipos de interés más bajos a todas, sanas y zombis. Cuidado con este riesgo.

Sitio de Esfera Consejeros Acceso restringido

Soy Consejero y quiero suscribirme a Esfera

Iniciar sesión

Iniciar sesión