Por Amalio Berbel Fernández

Socio Responsable de Seguros en KPMG España.

Aunque la vigilancia de la conducta de mercado de las aseguradoras siempre ha sido una de las tareas del supervisor, podríamos decir que, salvo las iniciativas que se incluyeron en la Directiva de Distribución (en adelante “IDD”, por sus siglas en inglés), ni el supervisor europeo, que conocemos por EIOPA, ni nuestro supervisor nacional, la Dirección General de Seguros y Fondos de Pensiones (en adelante, DGSFP), han puesto mucho foco hasta finales de 2022.

Podríamos debatir sobre las razones de este retraso, todas ellas válidas, como, por ejemplo:

- La priorización en la estabilización del novedoso sistema de medición del capital introducido por Solvencia II.

- La confianza en que la introducción de la IDD, ya en 2016, con su obligación de políticas POG (“Product Oversight and Gobernance”) tanto para las compañías como para los distribuidores.

- La falta de tradición de supervisión de estos temas a nivel europeo continental. Si hablásemos del Reino Unido y su archifamosa, por sus multas y por la dureza de sus planteamientos, FCA (“Financial Conduct Authorithy”), no podríamos decir lo mismo.

- La dificultad de legislar o regular de forma muy concreta sobre aspectos tan complejos como el precio de los seguros, un terreno muy pantanoso en el que además puede haber arenas movedizas relacionadas con aspectos tan delicados como la libre competencia.

En cualquier caso, podríamos decir que desde finales del 2022 la situación ha cambiado y los distintos supervisores, primero EIOPA y luego la DGSFP, han puesto el foco en estos temas. Por un lado, EIOPA emitiendo distintas guías y estudios y por otro, la DGSFP, mediante requerimientos a las entidades e incorporando dichos aspectos a sus prioridades de supervisión para 2023-2025.

Así, en septiembre de 2022 EIOPA emitió su declaración, en lenguaje común “aviso a navegantes” sobre las prácticas de precios abusivos en los productos de seguros ligados a créditos/productos bancarios (en adelante, “CPI’s” por sus siglas en inglés) que en las próximas líneas analizaremos.

Poco después, en octubre de 2022, EIOPA emitió un primer documento sobre las prácticas de fijación de precios en las renovaciones de los seguros de no vida que pudieran suponer un trato injusto para los asegurados, lo que técnicamente conocemos por price walking (en adelante, “PW”). Este documento fue completado con una declaración de supervisión emitida en febrero de 2023 que concreta las medidas de vigilancia que el supervisor europeo espera se realicen por parte de los supervisores nacionales.

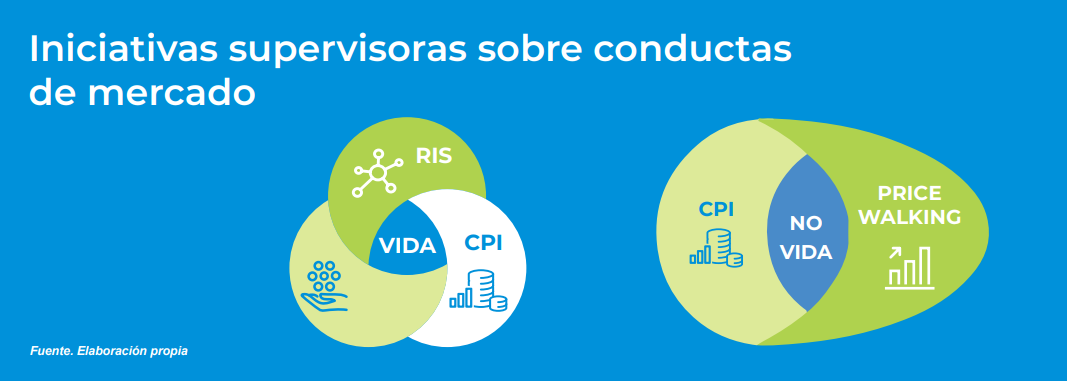

Estas dos iniciativas se refieren básicamente a los seguros de vida riesgo (CPI’s) y a los seguros de no vida (tanto CPI’s como PW) y faltaría una tercera pata, los seguros de ahorro que no se ha quedado fuera de esta nueva oleada de supervisión ni mucho menos. Todo comenzó con la introducción de la normativa sobre productos empaquetados de inversión dirigidos a minoristas y productos de inversión basados en seguros (“PRIIP’s”, por sus siglas en inglés), allá por 2017, pero justo en este momento se está desarrollando a nivel europeo la normativa y estrategia sobre productos de ahorro dirigido a inversores minoristas (“RIS”, por sus siglas en inglés).

Estas serían las tres grandes iniciativas supervisoras sobre conductas de mercado que cubren básicamente todo el espectro de los seguros y que vamos a ir desgranando en párrafos posteriores.

Leer más en la revista (Solo socios)

Iniciar sesión

Iniciar sesión